Dans une entreprise, certaines immobilisations perdent leur valeur après une durée d’utilisation déterminée. Cette perte de valeur, appelée amortissement comptable, doit être constatée chaque année dans la comptabilité de la société. Elle est imputée sur les résultats annuels de l’entreprise. Il est nécessaire de bien effectuer sa comptabilisation afin de ne pas fausser vos états annuels. Cette opération peut être réalisée par un expert-comptable. Mais qu’est-ce qu’est vraiment un amortissement comptable ?

Amortissement comptable : de quoi il s’agit ?

La valeur des immobiliers que vous utilisez dans votre entreprise ne va pas rester la même. En effet, les biens vont subir l’usure du temps. Ils s’useront aussi au fur et à mesure de leur utilisation. De même, ils peuvent devenir obsolètes et moins intéressants vu l’évolution technologique. Les biens, enregistrés comme actifs, perdent ainsi un peu de leur valeur chaque année. Cette perte est estimée et enregistrée dans la comptabilité de la société à la fin de chaque exercice, jusqu’à la fin de la durée d’usage initialement fixée. C’est cette constatation de la perte de valeur des immobiliers qui est appelée « amortissement comptable ».

Quels biens peuvent être amortissables ?

Généralement, à l’exception des œuvres d’art et des terrains, ce sont les immobilisations corporelles, dont l’utilisation est à la fois déterminable et limitée dans le temps, qui sont amortissables. Ces biens doivent avoir une valeur d’au moins 500 € HT. En deçà de cette valeur, les biens peuvent être enregistrés comme « petit outillage ».

Voici des exemples de biens amortissables :

- Matériels de transport ;

- Matériels informatiques ;

- Matériels de bureau ;

- Matériels et outillages industriels ;

- Agencements et constructions.

Certaines immobilisations incorporelles sont pourtant amortissables. Il s’agit notamment :

- Des licences et brevets d’invention ;

- Des logiciels ;

- Du fonds de commerce (sous conditions).

Les biens non amortissables

Dans certains cas de figure, il faut savoir qu’il n’est pas possible d’effectuer d’amortissement comptable. C’est notamment le cas pour les biens qui suivent :

- les terrains

- les droits aux baux

- les immobilisations financières

- les immobilisations en cours

- les petits mobiliers et matériels dont le montant est inférieur à 500 € HT

- les biens dont la durée d’utilisation est inférieure à un an

Calcul de l’amortissement comptable

L’amortissement comptable doit donc être constaté tous les ans, à la fin de l’exercice. Voici les éléments à connaître pour pouvoir effectuer le calcul de l’amortissement comptable.

Durée d’amortissement

C’est le Plan Comptable Général qui définit la durée d’amortissement en fonction de la nature du bien. Toutefois, chaque entreprise peut adapter les durées données dans le PCG en tenant compte de plusieurs paramètres comme :

- Les caractéristiques des biens en matière d’obsolescence ;

- L’intensité d’utilisation des biens ;

- Les habitudes d’utilisation et de conservation des immobiliers.

Voici quelques exemples de durées d’amortissement en fonction des biens :

- Constructions : 20 à 50 ans ;

- Agencements : 10 à 20 ans ;

- Installations techniques : entre 5 et 10 ans ;

- Matériels de bureau : 5 à 10 ans ;

- Matériels informatiques : 3 ans ;

- Matériels de transport : 4 à 7 ans ;

- Immobilisations incorporelles, notamment logiciels et brevets : 3 à 5 ans.

En connaissant la durée d’amortissement, il est possible de calculer le taux d’amortissement linéaire avec la formule suivante :

Taux d’amortissement = 1/durée d’amortissement.

Base amortissable

C’est sur cette base que le calcul de l’amortissement comptable d’un bien est effectué. Dans le plan comptable général, il s’agit de la valeur brute dudit bien moins sa valeur résiduelle. Pour information, la valeur résiduelle est la valeur vénale diminuée du coût total des frais de sortie.

La valeur brute est la valeur d’entrée de l’immobilisation dans l’entreprise. Elle peut être :

- Le coût d’acquisition du bien ;

- Le coût de production ;

- La valeur vénale.

Annuité d’amortissement

Il s’agit du montant de l’amortissement pour une année. L’immobilier commence à perdre sa valeur depuis sa date de mise en service. Si le mode de calcul choisi est l’amortissement linéaire, l’annuité est la même d’un exercice comptable à un autre. Si le bien a été acquis en cours d’année, cette première année est calculée en considérant le nombre de mois d’utilisation, c’est-à-dire, au prorata temporis.

Voici les formules à utiliser en cas d’amortissement linéaire :

Annuité = Base amortissable x taux d’amortissement

Annuité s’il y a prorata = Base amortissable x taux d’amortissement x (temps/360)

Dans le cas de l’amortissement dégressif, c’est la valeur nette comptable ou valeur résiduelle qui est prise en compte.

Dotation aux amortissements

Il s’agit de l’écriture comptable qui permet de considérer la perte de valeur des immobilisations. Dans la comptabilité, c’est une charge qui n’a pas été réellement décaissée. Toutefois, elle est déduite chaque année sur le bénéfice imposable de l’entreprise, et ce, jusqu’à la fin de la durée d’amortissement.

Amortissement linéaire ou amortissement dégressif ?

Le PCG ne conseille pas ni n’interdit le choix d’un mode d’amortissement ou d’un autre. Chaque entreprise est ainsi libre d’opter pour l’amortissement linéaire ou l’amortissement dégressif.

- Amortissement linéaire

L’amortissement linéaire est la méthode la plus populaire, surtout chez les entreprises en difficulté. En effet, il permet d’amortir certaines charges dont la valeur d’acquisition est inférieure à 500 €. La durée d’amortissement s’étale plus dans le temps, ce qui permet d’avoir un meilleur résultat.

Il faut appliquer l’amortissement linéaire sur les biens d’occasion de l’entreprise.

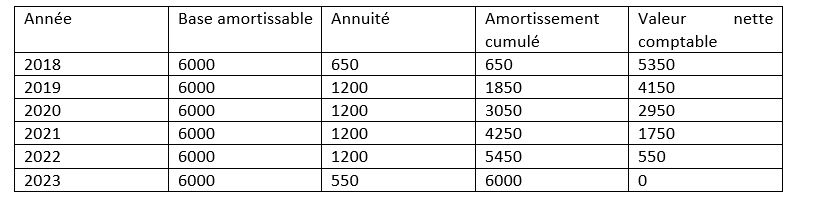

Exemple :

Vous avez acquis un véhicule pour 6 000 €, amortissable sur 5 ans. Vous avez commencé à utiliser ce bien le 15 juin 2018. Le tableau d’amortissement sera le suivant :

Annuité pour la première année : 6000 x 1/5 x (195/360) = 500

Annuité pour 2019 à 2022 : 6000 x 1/5 = 1200

Annuité pour 2022 : 6000 x 1/5 x (165/360) = 550.

- Amortissement dégressif

Dans cette méthode d’amortissement, le bien est amorti à un taux plus élevé les premières années et à un taux plus faible les dernières années. L’utilisation du coefficient dégressif la distingue de la méthode de l’amortissement linéaire.

Le coefficient dégressif est de 1,25 pour les durées d’utilisation entre 2 et 4 ans. Il est de 1,75 si la durée est de 5 à 6 ans. Pour les durées d’utilisation de plus de 6 ans, le coefficient dégressif est de 2,25.

Les calculs se font par étapes. Il faut d’abord calculer le taux d’amortissement. Il est obtenu par la formule :

Taux d’amortissement dégressif = 100/durée d’utilisation x coefficient dégressif.

Ensuite, il faut déterminer le montant de la première annuité, puis celui des autres années avec la formule suivante :

Annuité de l’année N = Base amortissable x taux d’amortissement x (temps/12)

Cette formule est à utiliser jusqu’à ce que le quotient de la valeur résiduelle du bien par le nombre d’années restantes devienne supérieur à l’annuité dégressive.

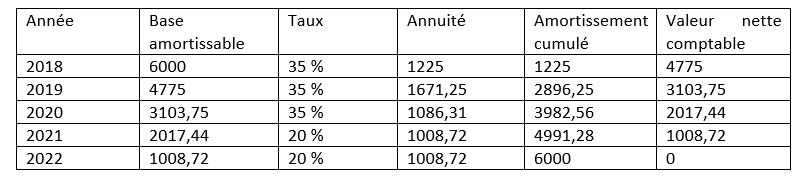

Voici le tableau d’amortissement dégressif pour l’exemple précédent :

Taux dégressif = (100/5) x 1,75 = 35 %

Taux linéaire = (100/5) = 20 %

À partir de 2021, il faut passer au mode d’amortissement linéaire.

Quel est l'intérêt de l’amortissement comptable ?

Il faut savoir que déterminer l’amortissement comptable d’un bien permet d’avoir une visualisation sur la perte enregistrée sur la valeur d’un bien qui est inscrit au bilan. Cette diminution de valeur provient, au cours de l’utilisation, de l’usure du bien, voire de son obsolescence. C’est principalement le cas pour l’achat de matériel dont l’investissement est réalisé pour plusieurs années mais, au fil du temps, la performance de ces équipements décroît. Ceci est notamment fonction de l’utilisation qui est faite du bien. L’acquisition de ce type d’équipement impacte le résultat comptable sur autant d'années qu’il est fonctionnel et détenu par l’entreprise. C’est pour cette raison que la perte de valeur doit être transcrite sous forme d’écriture comptable d’amortissement.

Amortissement comptable : quelles sont les dates de début ?

Il faut savoir que la date de début d’amortissement comptable est fixée à partir du moment où le bien est en état de fonctionnement et peut alors être utilisé. Il faut toutefois noter une subtilité. Dans le cadre où l’option du mode dégressif fiscal est sélectionnée, cette date de début court dès le 1er du mois où a eu lieu l’achat.

Quelles sont les limites de l’amortissement comptable ?

Lorsqu’on pratique l’amortissement comptable, il faut toutefois savoir qu’une limite fiscale doit être respectée. Ainsi, sur le plan fiscal et non comptable, il est impossible que l’amortissement soit supérieur ou bien inférieur à l’amortissement calculé selon la méthode linéaire. Il faut noter que l'amortissement dégressif fiscal n'en tient quant à lui pas rigueur.

Voici ce qu’il faut donc savoir pour un amortissement linéaire :

- s’il est supérieur à l’amortissement déductible sur le plan fiscal, la société doit se charger, au moment de l’édition de sa déclaration de résultat, de la réintégration des amortissements qui sont en excédents.

- s’il est inférieur à l’amortissement qui est fiscalement déductible, dans ce cas, un amortissement dérogatoire doit impérativement être enregistré au niveau comptable.

Il faut aussi savoir que des limites fiscales sont imposées pour les entreprises ayant recours à l'amortissement pour des véhicules de tourisme.

Faites appel à un expert-comptable pour la gestion de vos comptes

Le calcul et l’enregistrement de l’amortissement comptable dans les comptes de votre entreprise doivent être réalisés correctement. Si ce n’est pas le cas, votre compte de résultat et votre bilan vont être erronés. Pour éviter cela, n’hésitez pas à confier la vérification de vos états annuels à un cabinet d’expertise comptable.

Vous pouvez aussi faire appel à un expert-comptable pour la tenue de vos comptes de A à Z. Ce professionnel peut également vous conseiller et vous accompagner lors des étapes clés de la vie de votre entreprise et vous représenter auprès des différentes institutions comme l’administration fiscale.